Se sua loja virtual está crescendo e o Simples Nacional já não oferece os benefícios fiscais que você precisa, o Lucro Presumido pode ser uma alternativa estratégica. Nesse regime, a tributação se baseia em uma margem de lucro estimada (e não real), o que pode ser vantajoso para e-commerces com boas margens e que desejam recuperar créditos fiscais e acessar incentivos estaduais. Neste artigo, você vai entender como funciona o Lucro Presumido para e-commerce, quem pode aderir, quais são os benefícios e riscos — e como a Tributei pode ajudar.

O que é o Lucro Presumido?

O Lucro Presumido é um regime de tributação simplificado para empresas com faturamento anual de até R$ 78 milhões. Nesse modelo, o governo presume uma margem de lucro com base na atividade da empresa — e sobre essa margem são calculados os tributos federais: IRPJ e CSLL.

Além disso, no Lucro Presumido o PIS e a COFINS são apurados de forma cumulativa (sem direito a créditos), e o ICMS continua sendo calculado conforme as regras estaduais.

Para e-commerces, a margem presumida é geralmente de 8% para IRPJ e 12% para CSLL, mas atenção: a alíquota final efetiva sobre o faturamento bruto pode variar. Em muitos casos, considerando a aplicação das alíquotas (15% para IRPJ e 9% para CSLL) sobre a margem presumida, mais o PIS/COFINS cumulativo de 3,65%, a carga tributária total costuma variar entre 5,93% e 16,33%, dependendo do porte da empresa, do faturamento mensal, da existência de adicional de IRPJ (para lucros superiores a R$ 20 mil por mês) e das operações realizadas.

Veja abaixo um exemplo prático:

Como funciona o Lucro Presumido para e-commerce?

Ao contrário do Simples Nacional, o Lucro Presumido permite uma gestão tributária mais estratégica, com possibilidade de:

- Recuperar ICMS-ST pago a mais em operações com base de cálculo inferior ou em vendas interestaduais, com mais previsibilidade e agilidade do que no Simples Nacional;

- Acessar benefícios fiscais estaduais específicos, como o TTD 478 em Santa Catarina;

- Adotar regimes especiais, como o TTS – Tratamento Tributário Setorial, disponível em estados como Minas Gerais;

- Utilizar o ROT-ST em estados onde o credenciamento não é automático, garantindo previsibilidade na apuração do ICMS-ST;

- Controlar de forma mais precisa a margem de lucro real — o que pode gerar economia tributária caso a margem efetiva seja inferior à presumida.

Quando o Lucro Presumido vale a pena?

Esse regime é ideal para e-commerces com faturamento superior a R$ 1,2 milhão por ano, que vendem para vários estados e lidam com ICMS-ST com frequência. Também é indicado para empresas que têm estrutura para manter uma contabilidade mais robusta, pois exige maior controle das entradas e saídas.

Além disso, é uma boa escolha para negócios com margens de lucro reais superiores àquelas presumidas pelo governo (geralmente 8% ou 12%). Nesse caso, a empresa pode pagar menos imposto do que pagaria no Lucro Real — onde a tributação incide sobre o lucro efetivo — ou até mesmo no Simples Nacional, dependendo da alíquota efetiva e do setor.

Quais são os cuidados ao migrar?

- Aumento da complexidade fiscal e contábil;

- Obrigatoriedade de entrega da EFD-Contribuições, DCTF e outras obrigações acessórias;

- Maior risco de autuação fiscal se houver erro no cálculo do IRPJ ou CSLL;

- Sem unificação de tributos, como ocorre no Simples Nacional.

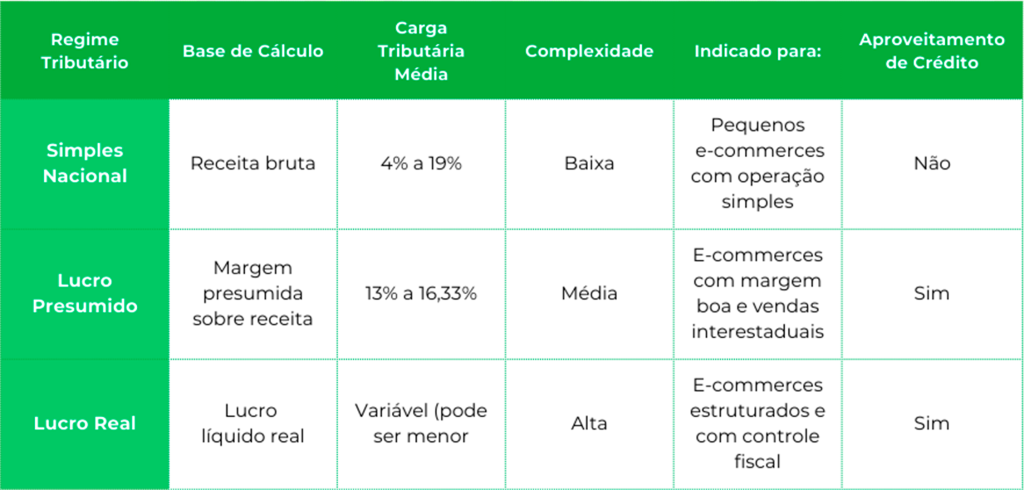

Comparativo entre Simples Nacional, Lucro Presumido e Lucro Real

Se você ainda não conhece os detalhes dos outros regimes, aproveite para conferir também os artigos complementares:

- Lucro real para e-commerce: como funciona e quando vale a pena

- Simples Nacional para e-commerce: como funciona e quando vale a pena

*Valores aproximados podem variar conforme estado, setor e estrutura fiscal.

Como a Tributei ajuda e-commerces no Lucro Presumido?

A Tributei não realiza a apuração do IRPJ e CSLL, mas oferece suporte completo à operação do ICMS-ST, DIFAL e obrigações estaduais:

- Cálculo automatizado do ICMS-ST e DIFAL conforme as regras de cada estado;

- Geração de guias (GNRE, DARE, DAE etc.) com mais agilidade e sem erros;

- Consulta de alíquotas de ICMS, ICMS-ST, IPI, PIS e COFINS.

- Simulações de ICMS ST e DIFAL, para avaliar o impacto fiscal conforme tipo de operação.

- e muito mais…

Conclusão

O Lucro Presumido pode ser uma ótima escolha para e-commerces em fase de expansão, especialmente aqueles que já sentem os limites do Simples Nacional. Ele permite recuperar tributos, acessar benefícios e estruturar melhor a operação — desde que a empresa esteja pronta para lidar com mais exigências fiscais.

Se você está avaliando migrar para esse regime, conte com a Tributei para tornar essa transição mais estratégica, além de tornar a rotina tributária mais segura e vantajosa.

Teste a Tributei gratuitamente por 3 dias ou fale com um especialista

Perguntas Frequentes – Como o Hub de Soluções da Tributei apoia e-commerces no Lucro Presumido

1. Posso recuperar o ICMS-ST com a ajuda da Tributei?

Não. A Tributei não realiza a recuperação de tributos, mas conta com um módulo de auditoria de notas fiscais de compra que identifica possíveis cobranças indevidas de ICMS-ST. Essas informações podem ser utilizadas pelo seu contador como base para iniciar um processo de restituição fora do hub.

2. A Tributei ajuda na correta classificação dos produtos?

Não. Nosso hub de soluções atua a partir das informações fiscais já fornecidas, sem interferir na definição de NCM, CST ou CSOSN. A responsabilidade pela classificação fiscal é da empresa ou do contador.

3. O cálculo do DIFAL é feito automaticamente?

Sim. O módulo de apuração da Tributei considera automaticamente as regras de ICMS-ST e DIFAL, conforme o estado de origem e destino, garantindo mais precisão e conformidade nas operações interestaduais.

4. A Tributei atende empresas no Lucro Presumido?

Sim! O hub de soluções da Tributei atende empresas optantes pelo Lucro Presumido, com módulos que centralizam dados fiscais, automatizam apurações e organizam a geração de guias como GNRE e DARE.

5. A Tributei ajuda a decidir se devo migrar para esse regime?

Não. A Tributei não realiza e nem recomenda a migração de regimes tributários. Essa decisão deve ser tomada com o apoio do seu contador. Nosso foco está em oferecer precisão e segurança nas apurações de ICMS-ST e DIFAL, independentemente do regime da sua empresa.