Quando e quem deve pagar o ICMS-ST em uma compra?

Já fez uma compra em que, no momento da cotação você se esqueceu de verificar quem deveria pagar o ICMS-ST? A gente entende. Afinal, a dúvida sobre quem paga ICMS-ST em uma compra interestadual é a principal responsável por gerar aquisições desvantajosas financeiramente para as empresas do comércio.

O processo de compra de mercadorias em uma empresa é crucial dado que a negligência em analisar ou a análise incorreta da compra de produtos cause despesas muito maiores que o esperado, gerando gastos que diminuem a lucratividade do negócio.

A legislação tributária do ICMS-ST é bastante complexa, e com o objetivo de ajudar profissionais que lidam com essa modalidade do ICMS criamos esse artigo que irá te ajudar a identificar quando uma operação de venda incide o ICMS Substituição Tributária e quando você será responsável pelo recolhimento. Vamos lá?

Operações em que o ICMS-ST não se aplica

Para evitar um trabalho a mais no setor de compras, é importante que se conheça as operações que não estão sujeitas ao ICMS-ST. As operações de venda que se encaixam nas situações abaixo descritas, por exemplo, não serão passíveis do recolhimento do ICMS-ST em uma compra interestadual:

a) Vindas de operações interestaduais que destinem bens e mercadorias submetidas ao regime de substituição tributária a estabelecimento industrial fabricante do mesmo bem e mercadoria (que possuam o mesmo CEST);

b) Nas transferências interestaduais promovidas entre estabelecimentos do mesmo remetente, exceto quando o destinatário for estabelecimento varejista;

c) Nas operações interestaduais que destinem bens e mercadorias a estabelecimento industrial para emprego em processo de industrialização como matéria-prima, produto intermediário ou material de embalagem, desde que este estabelecimento não comercialize o mesmo bem ou mercadoria;

d) Nas operações interestaduais que destinem bens e mercadorias a estabelecimento localizado em unidade federada que lhe atribua a condição de substituto tributário em relação ao ICMS devido na operação interna;

e) Às operações interestaduais com bens e mercadorias produzidas em escala industrial não relevante. Exemplo: Operação de venda de tijolos para distribuidor.

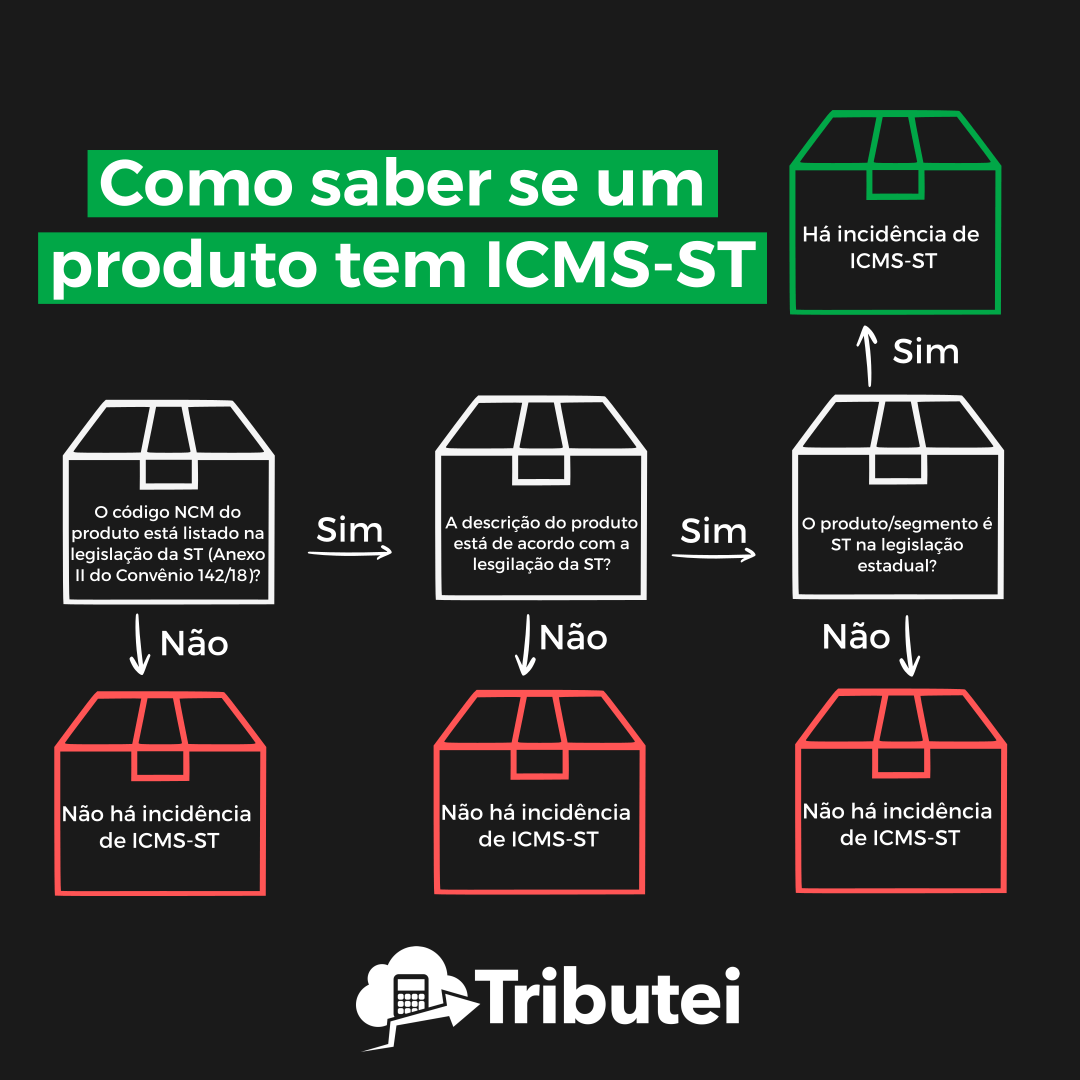

Identificar se o produto tem ICMS-ST

Nem todos os produtos estão sujeitos ao ICMS-ST em uma compra interestadual por isso é necessário que, antes de mais nada, se analise a procedência do produto e a legislação estado de destino para definir se a mercadoria é passível ou não do recolhimento da Substituição Tributária.

No CONFAZ (Conselho Nacional de Política Fazendária) você encontra o Convênio ICMS 142/18, que é a legislação responsável por determinar os produtos sujeitos à Substituição Tributária do ICMS(ST).

No Convênio ICMS 142/18, você terá acesso a descrição dos produtos, as NCM’s (Nomenclatura Comum do Mercosul) e os CEST’s (Código Especificador da Substituição Tributária).

Produzimos um fluxograma que irá ajudar você a identificar de forma fácil quando uma mercadoria tem ICMS-ST:

Lembrando que a regra geral contida na plataforma do CONFAZ não substitui a definição de cada estado sobre quais segmentos irão ser incluídos nessa modalidade de ICMS, sendo extremamente necessário que você consulte a legislação estadual para tal.

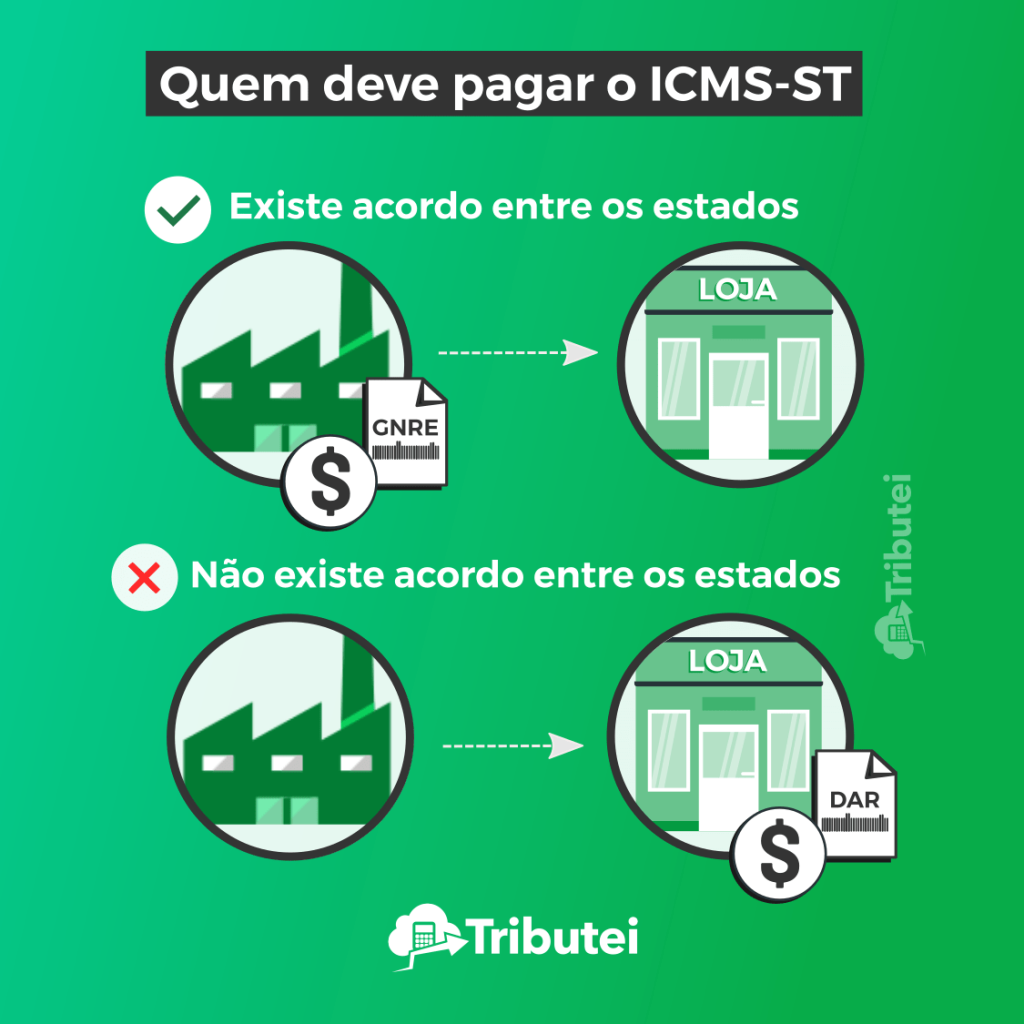

Analisar acordos entre os estados

Outro fator crucial no processo de compra é conhecer quem deve pagar o ICMS-ST. Tal regra vem estabelecida nos convênios e protocolos e depende dos acordos. Sobre esse assunto, a gente já falou por aqui neste artigo “ICMS-ST: O guia completo | ICMS Substituição Tributária“.

Como saber quem deve pagar o ICMS-ST?

São duas as situações que devem ser consideradas para esta avaliação: Existe acordo entre os estados?

Se existir acordo: o vendedor deverá calcular e destacar o valor de ICMS-ST na nota fiscal e realiza o recolhimento via Guia Nacional de Recolhimento de Tributos Estaduais – GNRE.

Se não existir acordo: o comprador deverá calcular o ICMS-ST para recolher via Documento de Arrecadação Estadual – DAR, DAE, DARE e outros.

ATENÇÃO🚨: Notas parcialmente recolhidas são bastante comuns e são constituídas por produtos que possuem acordo entre os estados para a tributação e produtos que não possuem o acordo. Nesses casos, uma parte do tributo é recolhido pelo fornecedor via GNRE e outra parte o destinatário tem que calcular e recolher via DAR. Na ocorrência dessa situação, o valor de recolhimento registrado na nota é parcial.

Como recolher o ICMS-ST em uma compra interestadual?

Ok, chegamos em um ponto importante. Você validou que a operação de venda e os produtos são sujeitos a ST, e que você deverá pagar o ICMS-ST. Então chega o momento que você deverá recolher o ICMS-ST. Abaixo simulamos duas formas de fazer o pagamento desse imposto.

Suponhamos que em uma operação de venda em que o fornecedor (remetente/emitente) é do estado de São Paulo e o comprador (destinatário) é do estado do Mato Grosso. Iremos simular abaixo qual seria o passo a passo para emitir corretamente a guia de recolhimento do ICMS-ST em uma compra interestadual.

Como vimos acima, havendo acordo entre São Paulo e Mato Grosso para um determinado produto, o recolhimento do ICMS-ST ocorrerá por meio da GNRE (Guia Nacional de Recolhimento de Tributos Estaduais) e o estado de recolhimento do imposto será o estado de Mato Grosso.

Mostramos como recolher a GNRE no passo a passo abaixo:

Pagar ICMS-ST em uma compra interestadual via GNRE (fornecedor)

Nos casos em que houver acordo entre os estados, o fornecedor da mercadoria deverá calcular e gerar a GNRE. Pra facilitar a sua vida, a gente aqui da Tributei te mostra o passo a passo que você precisa executar para fazer a geração da guia.

Passo 1 – Visite o portal da GNRE

Entre no portal de geração da GNRE disponível aqui: Portal GNRE – Guia Nacional de Recolhimento de Tributos Estaduais e clique em “gerar GNRE”;

Passo 2 – Preencha as informações

Você será redirecionado para uma página que solicitará diversas informações como o estado onde será recolhido o imposto (UF favorecida) – que nesse nosso caso do exemplo é Mato Grosso – o tipo de GNRE, o código de receita que, nesse caso, é o 100099 (ICMS Substituição Tributária por Operação) e preencher as informações solicitadas no portal;

Passo 3 – Exporte sua guia GNRE e pague

Emita sua a guia, exporte ela e realize o pagamento.

Pagar ICMS-ST em uma compra interestadual via DAR (destinatário)

Nos casos de não haver acordo entre os estados, o destinatário de Mato Grosso deverá gerar o DAR para fazer o recolhimento. Vamos ao passo a passo?

Passo 1 – Visite o portal da SEFAZ

Entre no portal da SEFAZ-MT e informe que tipo de contribuinte você é. Para este exemplo iremos simular a geração de guia para um contribuinte sem Inscrição Estadual. Em seguida preencha o seu CNPJ no formulário.

Passo 2 – Preencha o fomulário

Você será redirecionado para uma outra página, e nela você deverá mencionar o tipo de código da guia ser gerada no campo “especificação de receita”, que para este caso será o 1538 (ICMS Comércio Substituição Tributária Não Cadastrado). Em seguida preencha as demais informações solicitadas no formulário.

Passo 3 – Exporte a guia e pague

Após preencher as informações, gere o DAR e realize o pagamento do ICMS-ST.

Então, pessoal! Assim como conhecer os tributos e atentar-se para um processo de compras mais bem planejado, deixamos clara a importância de saber corretamente quando e quem deve pagar o ICMS-ST nas operações de vendas interestaduais. Assim, investindo tempo numa análise mais apurada sobre essa operação, sua empresa só tende a sair ganhando e você evita dores de cabeça.

Cuidados importantes na emissão de guias de recolhimento

Empresas que lidam com alto volume de guias para emitir e realizam esse processo de forma manual precisam pode passar por problemas como, gerar guias em duplicidade, gerar guias com valores divergentes, uso incorreto do código da guia, perda dos prazos que podem resultar em multas e juros.

Para evitar esses problemas e ter um processo mais eficiente e assertivo, é necessário que sua empresa invista em soluções que automatizem esse processo.

O Tributei automatiza o cálculo, a geração e pagamento das suas guias de ICMS-ST

O Tributei, além de automatizar o cálculo e a análise do ICMS-ST e DIFAL, agora também gera e paga de forma automatizada as suas guias. Tudo isso integrado em uma só plataforma.

Incrível, né?

Nossas soluções agilizam ainda mais a sua rotina, te deixando cada vez mais produtivo(a), estratégico(a) e menos operacional.

Faça um teste grátis da nossa ferramenta! Clique aqui.